Si estás pensando en realizar una inversión, es importante que tengas en cuenta el valor presente de dicha inversión. Esta es una métrica fundamental a la hora de evaluar la rentabilidad y viabilidad de cualquier proyecto o negocio. Calcular el valor presente de una inversión te permitirá determinar cuánto vale actualmente el dinero futuro que esperas recibir como resultado de esa inversión.

En este artículo, te explicaremos detalladamente cómo calcular el valor presente de una inversión y te proporcionaremos los conocimientos necesarios para que puedas realizar este cálculo de manera efectiva y precisa. ¡Sigue leyendo para aprender más!

¿Qué es el valor presente de una inversión?

Antes de entrar en detalle sobre cómo calcular el valor presente de una inversión, es importante entender qué significa exactamente esta métrica y por qué es relevante en el mundo financiero.

El valor presente de una inversión es el resultado de descontar el valor futuro esperado de esa inversión al valor actual. En otras palabras, se trata de determinar cuánto vale hoy en día el dinero que se espera recibir en el futuro como resultado de una inversión.

Esta métrica es fundamental porque el dinero tiene un valor temporal, es decir, un peso de hoy vale más que el mismo peso en el futuro. Esto se debe a que el dinero puede ser invertido y generar intereses o rendimientos a lo largo del tiempo.

Calcular el valor presente de una inversión te permitirá determinar cómo influye el factor de tiempo en la rentabilidad de un proyecto o negocio. Si el valor presente de una inversión es alto, significa que se espera recibir una mayor cantidad de dinero en el futuro y, por lo tanto, la inversión puede considerarse más rentable.

Ahora que has comprendido qué es el valor presente de una inversión y su importancia, es momento de adentrarnos en el proceso de cálculo paso a paso.

Pasos para calcular el valor presente de una inversión

Calcular el valor presente de una inversión requiere de diversos pasos que te ayudarán a determinar de manera precisa y efectiva el valor actual de los flujos de dinero futuros.

Paso 1: Determinar la tasa de descuento

El primer paso para calcular el valor presente de una inversión es determinar la tasa de descuento, también conocida como tasa de interés requerida o tasa de rendimiento mínima aceptable.

La tasa de descuento es la tasa de retorno que podrías obtener si invirtieras el dinero en una alternativa de inversión con un riesgo similar. Esta tasa representa el costo de oportunidad del dinero y refleja el valor temporal del mismo.

Para determinar la tasa de descuento, debes considerar factores como la tasa de inflación, el rendimiento de otros proyectos de inversión similares, el riesgo asociado a la inversión y tus propias expectativas y objetivos financieros.

Una vez que has determinado la tasa de descuento, puedes pasar al siguiente paso.

Paso 2: Establecer los flujos de efectivo futuros

El siguiente paso consiste en establecer los flujos de efectivo futuros que esperas recibir como resultado de la inversión. Estos flujos representan los ingresos netos que se generarán en diferentes períodos de tiempo.

Es importante tener en cuenta que estos flujos de efectivo deben estar estimados de manera realista y considerar tanto los ingresos como los gastos asociados a la inversión. Además, es recomendable considerar diferentes escenarios y tener en cuenta posibles riesgos o cambios en el entorno económico.

Una vez que has establecido los flujos de efectivo futuros, puedes continuar con el siguiente paso.

Paso 3: Aplicar la fórmula del valor presente

El paso final consiste en aplicar la fórmula del valor presente para calcular el valor actual de los flujos de efectivo futuros. La fórmula general para calcular el valor presente es la siguiente:

Valor presente = Flujo de efectivo / (1 + tasa de descuento)n

Donde:

- Flujo de efectivo: corresponde al ingreso neto que esperas recibir en un determinado período.

- Tasa de descuento: es la tasa de interés requerida para realizar la inversión.

- n: representa el período de tiempo en el que se recibirá el flujo de efectivo.

Debes aplicar esta fórmula para cada uno de los flujos de efectivo futuros y sumar los valores obtenidos para obtener el valor presente total de la inversión.

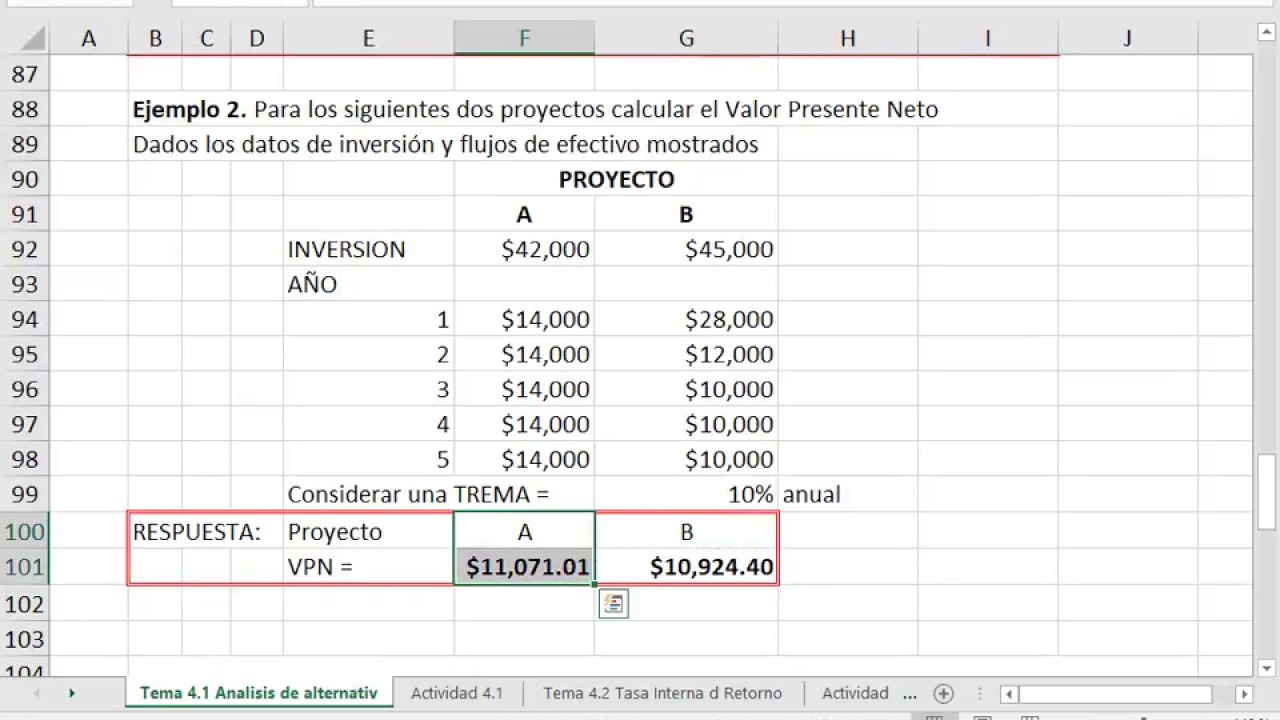

Ejemplo práctico de cálculo del valor presente

Para entender mejor cómo calcular el valor presente de una inversión, vamos a ver un ejemplo práctico paso a paso:

Paso 1: Determinar la tasa de descuento

Supongamos que estás considerando realizar una inversión en un proyecto empresarial y has determinado que la tasa de descuento adecuada es del 10% anual.

Paso 2: Establecer los flujos de efectivo futuros

Imaginemos que esperas obtener ingresos netos de $1000 en el primer año, $1200 en el segundo año y $1500 en el tercer año.

Paso 3: Aplicar la fórmula del valor presente

Para calcular el valor presente de cada uno de los flujos de efectivo futuros, debes aplicar la fórmula del valor presente utilizando la tasa de descuento y el período correspondiente:

Valor presente del primer año = $1000 / (1 + 0.10)1 = $909.09

Valor presente del segundo año = $1200 / (1 + 0.10)2 = $826.45

Valor presente del tercer año = $1500 / (1 + 0.10)3 = $1121.91

Finalmente, para obtener el valor presente total de la inversión, debes sumar los valores obtenidos:

Valor presente total = $909.09 + $826.45 + $1121.91 = $2857.45

En este ejemplo, el valor presente de la inversión es de $2857.45, lo que significa que el proyecto puede considerarse rentable.

Recuerda que el cálculo del valor presente es una herramienta fundamental en la toma de decisiones financieras y te permite evaluar la rentabilidad y viabilidad de cualquier proyecto o negocio.

Es importante destacar que esta es solo una introducción al cálculo del valor presente de una inversión y que existen otras variables y consideraciones que pueden influir en este proceso. Si deseas profundizar en el tema, te recomendamos consultar fuentes adicionales y buscar asesoramiento financiero especializado.

Preguntas frecuentes sobre cómo calcular el valor presente de una inversión

A continuación, responderemos algunas preguntas frecuentes que suelen surgir al momento de calcular el valor presente de una inversión:

1. ¿Por qué es importante calcular el valor presente de una inversión?

Calcular el valor presente de una inversión te permite evaluar su rentabilidad y viabilidad, considerando el valor temporal del dinero. Esta métrica es fundamental en la toma de decisiones financieras y te ayuda a determinar el valor actual de los flujos de efectivo futuros.

2. ¿Cuál es la fórmula para calcular el valor presente?

La fórmula general para calcular el valor presente es: Valor presente = Flujo de efectivo / (1 + tasa de descuento)n. Esta fórmula debe aplicarse para cada uno de los flujos de efectivo futuros y los valores obtenidos deben sumarse para obtener el valor presente total.

3. ¿Cómo determinar la tasa de descuento?

La tasa de descuento debe ser determinada considerando factores como la tasa de inflación, el rendimiento de proyectos de inversión similares, el riesgo asociado a la inversión y tus propias expectativas y objetivos financieros. Esta tasa representa el costo de oportunidad del dinero.

4. ¿Qué otros aspectos debo considerar al calcular el valor presente de una inversión?

Además de la tasa de descuento y los flujos de efectivo futuros, es importante considerar otros aspectos como los riesgos asociados a la inversión, posibles cambios en el entorno económico y diferentes escenarios. Estos elementos pueden influir en el cálculo del valor presente y deben ser tenidos en cuenta.

5. ¿Existen otras métricas financieras relacionadas con el valor presente?

Sí, existen otras métricas financieras que pueden estar relacionadas con el valor presente, como el Valor Presente Neto (VPN) y la Tasa Interna de Retorno (TIR). Estas métricas te ayudan a evaluar la rentabilidad y viabilidad de una inversión de manera más completa y detallada.