El análisis FODA es una herramienta esencial para cualquier empresa, incluyendo las cooperativas de ahorro y crédito. Este análisis ayuda a identificar las fortalezas, debilidades, oportunidades y amenazas que enfrenta la cooperativa en su entorno competitivo. En este artículo, profundizaremos en el análisis FODA para una cooperativa de ahorro y crédito, proporcionando una guía detallada sobre cómo llevarlo a cabo y utilizarlo para tomar decisiones estratégicas.

¿Qué es una cooperativa de ahorro y crédito?

Antes de adentrarnos en el análisis FODA para una cooperativa de ahorro y crédito, es importante comprender qué es una cooperativa de ahorro y crédito y cómo funciona.

Una cooperativa de ahorro y crédito es una institución financiera sin fines de lucro que opera con el propósito de brindar servicios financieros a sus socios. A diferencia de los bancos tradicionales, las cooperativas de ahorro y crédito son propiedad de sus socios y tienen como objetivo principal satisfacer las necesidades financieras de los mismos. Los socios de una cooperativa de ahorro y crédito aportan su dinero en forma de ahorros, y a cambio reciben servicios financieros como préstamos, cuentas de ahorro y otros productos y servicios relacionados.

Análisis FODA para una cooperativa de ahorro y crédito

El análisis FODA es una herramienta estratégica que ayuda a una cooperativa de ahorro y crédito a evaluar su posición actual en el mercado y a identificar áreas de oportunidad para su crecimiento y desarrollo. Al realizar un análisis FODA, se deben tener en cuenta los siguientes elementos:

Fortalezas (Strengths)

Las fortalezas son los aspectos positivos internos de una cooperativa de ahorro y crédito. Estos pueden incluir:

- Experiencia en el sector: La cooperativa puede tener años de experiencia en el sector financiero, lo que le otorga un conocimiento profundo y una reputación sólida.

- Relación cercana con los socios: Las cooperativas de ahorro y crédito suelen tener una relación cercana con sus socios, lo que les permite brindar un servicio personalizado y adaptado a las necesidades individuales.

- Capital social: La cooperativa puede contar con un sólido capital social proporcionado por los aportes de los socios, lo que le brinda una base financiera estable.

- Enfoque en la comunidad: Las cooperativas de ahorro y crédito suelen ser parte activa de la comunidad, lo cual puede generar una imagen positiva y aumentar la confianza de los socios.

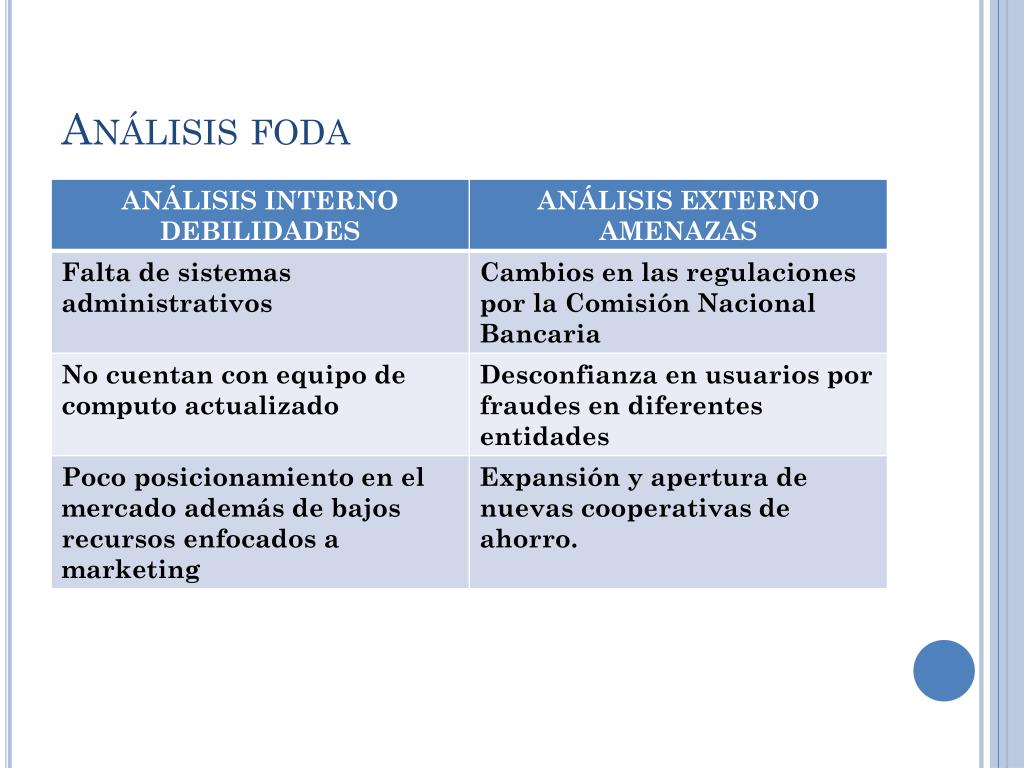

Debilidades (Weaknesses)

Las debilidades son los aspectos negativos internos de la cooperativa de ahorro y crédito. Algunas posibles debilidades pueden ser:

- Falta de tecnología avanzada: La cooperativa puede no contar con sistemas tecnológicos avanzados que faciliten la gestión de los servicios financieros.

- Limitaciones de escala: Una cooperativa de ahorro y crédito más pequeña puede tener limitaciones de escala en comparación con los bancos más grandes.

- Competencia con bancos tradicionales: Las cooperativas de ahorro y crédito pueden enfrentar una competencia fuerte por parte de los bancos tradicionales que ofrecen servicios similares.

- Menor capacidad de marketing: Al tener recursos financieros limitados, la cooperativa puede tener una capacidad de marketing más baja en comparación con los competidores más grandes.

Oportunidades (Opportunities)

Las oportunidades son factores externos positivos que pueden beneficiar a la cooperativa de ahorro y crédito. Algunas oportunidades pueden incluir:

- Crecimiento de la demanda de servicios financieros: A medida que la economía crece, aumenta la demanda de servicios financieros, lo que puede generar oportunidades para la cooperativa.

- Tendencia hacia la banca ética y responsable: Existe una creciente demanda por parte de los consumidores de servicios financieros más éticos y responsables, lo cual puede ser una oportunidad para la cooperativa.

- Colaboración con otras cooperativas: La cooperativa puede buscar oportunidades de colaboración con otras cooperativas de ahorro y crédito para ampliar sus servicios y alcance.

Amenazas (Threats)

Las amenazas son factores externos negativos que pueden afectar a la cooperativa de ahorro y crédito. Algunas amenazas pueden ser:

- Competencia de la industria financiera: La cooperativa de ahorro y crédito puede enfrentar una competencia feroz de parte de los bancos tradicionales y otras instituciones financieras.

- Cambios regulatorios: Los cambios en las regulaciones financieras pueden afectar los procesos y operaciones de la cooperativa.

- Riesgos económicos: Factores económicos como recesiones o fluctuaciones en los mercados pueden representar una amenaza para la cooperativa.

Cómo realizar un análisis FODA para una cooperativa de ahorro y crédito

El análisis FODA puede realizarse siguiendo los siguientes pasos:

1. Identificar las fortalezas y debilidades

El primer paso es identificar las fortalezas y debilidades de la cooperativa de ahorro y crédito. Esto puede implicar realizar una revisión interna de los recursos, capacidades y procesos existentes. También se puede recopilar información de los socios, empleados y otras partes interesadas para obtener una perspectiva completa.

2. Identificar las oportunidades y amenazas

El siguiente paso es identificar las oportunidades y amenazas que enfrenta la cooperativa de ahorro y crédito en su entorno externo. Esto puede implicar una evaluación del mercado, la competencia, las tendencias económicas y los factores regulatorios. También se pueden considerar las expectativas y necesidades cambiantes de los socios y los consumidores en general.

3. Analizar los hallazgos

Una vez recopilada toda la información, es importante analizar los hallazgos del análisis FODA. Esto implica identificar las conexiones y relaciones entre los diferentes elementos identificados. Por ejemplo, las fortalezas pueden ayudar a aprovechar las oportunidades, mientras que las debilidades pueden ser mitigadas mediante estrategias específicas.

4. Utilizar los resultados para la toma de decisiones

Finalmente, los resultados del análisis FODA deben ser utilizados para la toma de decisiones estratégicas. Esto puede implicar la elaboración de un plan de acción que permita a la cooperativa de ahorro y crédito aprovechar sus fortalezas, superar sus debilidades, aprovechar las oportunidades y mitigar las amenazas. Es importante que estos planes de acción sean realistas, medibles y alcanzables.

En resumen, el análisis FODA es una herramienta fundamental para cualquier cooperativa de ahorro y crédito. Ayuda a identificar tanto las fortalezas y debilidades internas de la cooperativa, como las oportunidades y amenazas en su entorno externo. Al realizar un análisis FODA de manera adecuada y utilizar sus resultados para la toma de decisiones estratégicas, una cooperativa de ahorro y crédito puede posicionarse de manera competitiva y lograr un crecimiento sostenible. No subestimes el poder del análisis FODA, ¡es una herramienta poderosa que puede marcar la diferencia en el éxito de tu cooperativa de ahorro y crédito!