¿Te has preguntado alguna vez cuál es el estado actual de un banco en el mercado? ¿Qué factores influyen en su competitividad y cómo puede enfrentar los desafíos y aprovechar las oportunidades? En este artículo, te explicaremos qué es el análisis FODA para un banco y cómo puede ser una herramienta valiosa para evaluar la posición estratégica de una entidad financiera.

¿Qué es el análisis FODA?

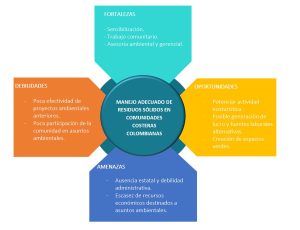

El análisis FODA (Fortalezas, Oportunidades, Debilidades y Amenazas), también conocido como análisis DAFO, es una herramienta utilizada para evaluar la situación interna y externa de una organización. El objetivo de este análisis es identificar los factores negativos y positivos que pueden influir en su rendimiento y desarrollo.

En el caso de un banco, el análisis FODA puede ser utilizado para evaluar su posición competitiva en el mercado, identificar áreas de mejora y desarrollar estrategias que le permitan enfrentar los desafíos y aprovechar las oportunidades.

Fortalezas de un banco

Las fortalezas son los aspectos positivos que diferencian a un banco de sus competidores y le permiten tener una ventaja competitiva en el mercado. Estas fortalezas pueden incluir:

- Reputación sólida y confianza de los clientes

- Amplia red de sucursales y cajeros automáticos

- Productos financieros innovadores y adaptados a las necesidades de los clientes

- Tecnología avanzada y plataformas de banca en línea

- Equipo de profesionales altamente capacitados

Estas fortalezas pueden ayudar al banco a atraer y retener clientes, generar ingresos y mantener una posición sólida en el mercado.

Oportunidades para un banco

Las oportunidades son situaciones externas favorables que un banco puede aprovechar para su beneficio. Algunas oportunidades para un banco pueden incluir:

- Crecimiento económico y aumento de la demanda de créditos y servicios financieros

- Cambios en la regulación que favorecen la expansión de los servicios bancarios

- Desarrollo de nuevas tecnologías que mejoran la eficiencia y la experiencia del cliente

- Cambios demográficos que generan nuevas necesidades y demandas en el mercado

Estas oportunidades pueden ser aprovechadas por el banco para expandirse, alcanzar nuevos segmentos de mercado y aumentar sus ingresos.

Debilidades de un banco

Las debilidades son aspectos internos que pueden limitar el rendimiento y desarrollo de un banco. Algunas debilidades comunes en los bancos pueden incluir:

- Procesos internos lentos y burocráticos

- Alta rotación de personal

- Falta de diversificación de productos y servicios

- Problemas de atención al cliente y calidad de servicio

Estas debilidades pueden afectar la capacidad del banco para competir eficientemente en el mercado y satisfacer las necesidades de sus clientes.

Amenazas para un banco

Las amenazas son situaciones externas que pueden afectar negativamente a un banco. Algunas amenazas para un banco pueden incluir:

- Competencia intensa de otros bancos y entidades financieras

- Crisis económicas y fluctuaciones del mercado financiero

- Cambios en la regulación que pueden limitar las operaciones bancarias

- Ciberataques y fraudes cibernéticos

Estas amenazas pueden afectar la rentabilidad y la estabilidad del banco, así como también su imagen y reputación.

Cómo realizar un análisis FODA para un banco

Realizar un análisis FODA para un banco implica seguir los siguientes pasos:

1. Identificar las fortalezas

El primer paso es identificar las fortalezas del banco, es decir, aquellos aspectos en los que se destaca y que le brindan una ventaja competitiva. Estas fortalezas pueden ser tangibles, como una amplia red de sucursales, o intangibles, como una reputación sólida en el mercado.

2. Identificar las debilidades

El segundo paso es identificar las debilidades del banco, es decir, aquellos aspectos internos que limitan su rendimiento y desarrollo. Estas debilidades pueden estar relacionadas con la atención al cliente, los procesos internos o la falta de diversificación de productos y servicios.

3. Identificar las oportunidades

El tercer paso es identificar las oportunidades externas que el banco puede aprovechar. Estas oportunidades pueden estar relacionadas con el crecimiento económico, los cambios en la regulación o el desarrollo de nuevas tecnologías.

4. Identificar las amenazas

El cuarto paso es identificar las amenazas externas que pueden afectar negativamente al banco. Estas amenazas pueden estar relacionadas con la competencia, las crisis económicas o los ciberataques.

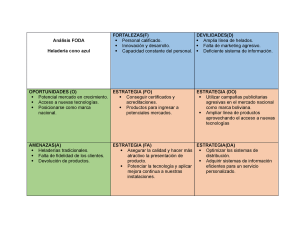

5. Analizar y elaborar estrategias

El último paso es analizar los resultados del análisis FODA y elaborar estrategias que permitan aprovechar las fortalezas, superar las debilidades, aprovechar las oportunidades y mitigar las amenazas. Estas estrategias pueden incluir el desarrollo de nuevos productos, la mejora de los procesos internos o la implementación de tecnologías innovadoras.

Ejemplo de análisis FODA para un banco

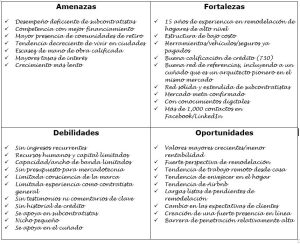

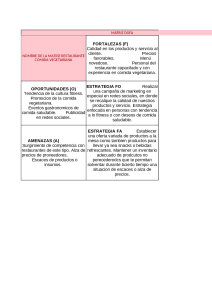

A continuación, te presentamos un ejemplo de cómo podría verse un análisis FODA para un banco:

| Fortalezas | Reputación sólida y confianza de los clientes Amplia red de sucursales y cajeros automáticos Productos financieros innovadores y adaptados a las necesidades de los clientes Tecnología avanzada y plataformas de banca en línea Equipo de profesionales altamente capacitados |

| Debilidades | Procesos internos lentos y burocráticos Alta rotación de personal Falta de diversificación de productos y servicios Problemas de atención al cliente y calidad de servicio |

| Oportunidades | Crecimiento económico y aumento de la demanda de créditos y servicios financieros Cambios en la regulación que favorecen la expansión de los servicios bancarios Desarrollo de nuevas tecnologías que mejoran la eficiencia y la experiencia del cliente Cambios demográficos que generan nuevas necesidades y demandas en el mercado |

| Amenazas | Competencia intensa de otros bancos y entidades financieras Crisis económicas y fluctuaciones del mercado financiero Cambios en la regulación que pueden limitar las operaciones bancarias Ciberataques y fraudes cibernéticos |

Este ejemplo muestra las fortalezas, debilidades, oportunidades y amenazas identificadas en el análisis FODA para un banco. A partir de esta información, el banco puede desarrollar estrategias para mejorar su posición competitiva y enfrentar los desafíos del mercado.

Conclusión

El análisis FODA es una herramienta valiosa para evaluar la posición estratégica de un banco en el mercado. Permite identificar las fortalezas, debilidades, oportunidades y amenazas que pueden influir en su rendimiento y desarrollo. A partir de este análisis, el banco puede desarrollar estrategias que le permitan aprovechar sus fortalezas, superar sus debilidades, aprovechar las oportunidades y mitigar las amenazas.

Realizar un análisis FODA de manera periódica puede ayudar al banco a mantenerse actualizado y adaptarse a los cambios en el mercado. Es importante recordar que el análisis FODA es solo una herramienta, y su éxito dependerá de la implementación efectiva de las estrategias propuestas.

En resumen, el análisis FODA para un banco es una herramienta esencial para evaluar su posición estratégica en el mercado y desarrollar estrategias que le permitan enfrentar los desafíos y aprovechar las oportunidades. ¡No dudes en realizar un análisis FODA para tu banco y potenciar su rendimiento!